Een recessie…en toch stijgen de beurzen?!

Geert Van Herck

Chief Strategist KEYPRIVATE

25 november 2022

(bijgewerkt op 28 november 2022)

5 minuten te lezen

Sinds midden oktober zien we een opleving van de belangrijkste beurzen. Nochtans zien we tegelijkertijd dat de wereldeconomie in een recessie verzeild is geraakt. Waarom gaan beleggers juist dan koopjes doen op de beurs? En waarom vooral in risicovollere activa zoals aandelen?

Na eerdere koersverliezen van 20% en meer zijn belangrijke Westerse beurzen zoals de Amerikaanse Dow Jones Industrials index of de STOXX Europe 600 index sinds een tijdje aan een herstel begonnen. Wat zien we? De risico-appetijt lijkt terug te keren onder aandelenbeleggers. Die willen opnieuw meer aandelen in portefeuille en dat doen ze vooral omdat ze verwachten dat de winsten van de beursgenoteerde bedrijven de hoogte zullen ingaan. Op die manier kunnen ze uitkijken naar een hoger dividend. Wie deze stijgende aandelenkoersen ziet als een indicator van een sterke expansie van de wereldeconomie, slaat de bal, jammer genoeg, helemaal mis. Want op dit ogenblik wijst het overgrote deel van de gepubliceerde macro-economische indicatoren op een (nakende) recessie voor de Europese en Amerikaanse economie. Maar waarom dan nu kopen? Beleggers lijken vooruit te kijken naar 2023 en gaan ervan uit dat het recessienieuws al in de koersen zit. In de tegenvallende economische indicatoren zitten er namelijk ook een aantal lichtpuntjes die beleggers aangrijpen om nu op de koopknop te duwen.

Laten we eerst even stilstaan bij de evolutie van het wereldwijde producentenvertrouwen in de industriële sector. Met zijn maandelijkse publicatie is dit één van de allerbelangrijkste indicatoren. En wat zien we? In oktober van dit jaar is die onder de belangrijke kaap van 50 punten gezakt (49,4 eind oktober 2022). Onder de 50 punten wijst die op een recessie of een krimp in de wereldwijde economische groei. Boven de 50 punten geeft ie economische groei aan.

Het mag duidelijk zijn uit grafiek 1: de economische activiteit is al een tijdje aan het vertragen. En recent is ze uitgemond in de recessiezone (= onder 50 punten). Wanneer beleggers enkel deze grafiek voor ogen houden, zouden aandelen het laatste zijn waaraan ze zouden denken. Maar laat het duidelijk zijn, velen redeneren dat de nakende recessie al is ingeprijsd sinds de start van het jaar. Vele cyclische aandelen daalden met 20%, 30% of meer. Nu die recessie bevestigd wordt, kijken beleggers dus al naar de toekomst. Want dat is nu net wat beleggers doen: anticiperen en steeds 3 tot 6 maanden vooruitkijken.

Grafiek 1: evolutie van het wereldwijde producentenvertrouwen in de industrie

Bron: S&P Global, JPMorgan

De vooruitblik van de belegger

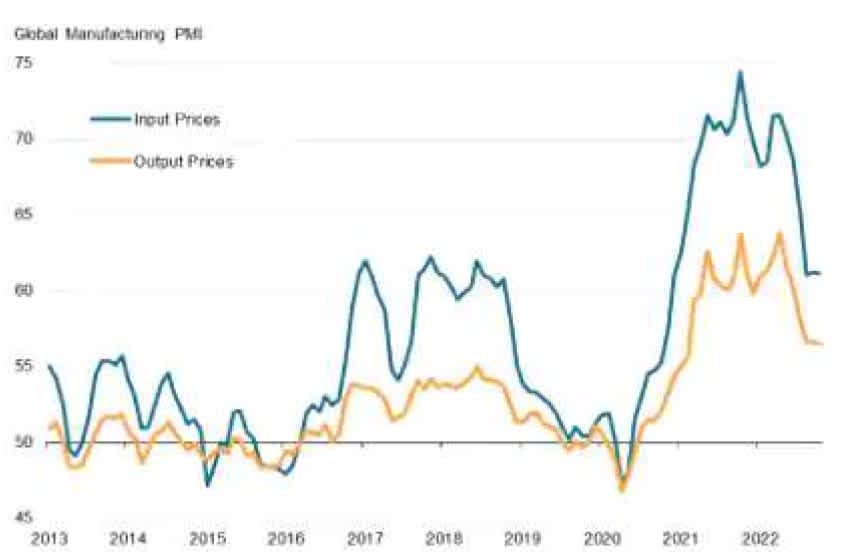

Velen zien een signaal dat het ergste waarschijnlijk al achter de rug is. Dat vindt u terug in grafiek 2. Die toont duidelijk aan dat de prijsdruk of inflatie aan het afnemen is. De forse stijging van inflatie was namelijk hét thema in de eerste maanden van dit jaar, met langetermijnrentes in Europa en de VSA onder opwaartse druk en een afkoeling van de beurzen als gevolg. Toch zien we op de grondstoffenmarkt sinds de zomermaanden een neerwaartse prijscorrectie.

En dat leidt tot optimisme. Want, als bedrijven minder voor hun grondstoffen moeten betalen (= input prices in grafiek 2), zullen ze minder geneigd zijn om hun verkoopprijzen (= output prices in grafiek 2) te verhogen. Daarom verwachten we dat de inflatie waarschijnlijk al haar piek heeft bereikt en dat ze de komende maanden zal afkoelen. Waardoor de Westerse centrale banken waarschijnlijk niet meer zo geneigd zullen zijn om de kortetermijnrentes fors te verhogen. Die hoop op extra zuurstof voor de economie in 2023 is net waarom beleggers zorgen voor heroplevende beurzen.

Grafiek 2 : evolutie van de aan- en verkoopprijzen in de industiële sector

Bron : S&P Global, JPMorgan

Conclusie

Er heerst een paradox op de beursvloer. Terwijl de wereldeconomie naar een recessie afglijdt, zien we toch dat de beurzen opveren. De reden hiervoor is dat aandelenbeleggers 3 tot 6 maanden proberen vooruit te kijken. En net dat is wat we momenteel meemaken. De recessievrees zat al in de koersen van bij de start van het jaar verrekend en nu? Nu rekenen beleggers op een herstel in 2023, geruggensteund door een afkoelende inflatie en de verwachting van minder agressieve centrale banken. De toekomst zal het ons leren of ze het bij het rechte eind hadden.

Andere artikels die u mogelijk interesseren

Maandelijkse video 2026

Paniek zou alweer een slechte raadgever kunnen zijn

Het miniwoordenboek voor beginnende beleggers

Geld beleggen zonder risico? Onmogelijk, maar…

Wat is rendement en wat levert het u op als belegger?

De Valentijnsrally: als romantiek en edelmetalen elkaar ontmoeten

Cupido op de beurs: kunt u wat verdienen aan Valentijn?

De erfenis van het Oracle of Omaha: tien lessen voor de eeuwigheid

Maandelijkse video 2025

Zitten we in een AI-bubbel?

Zijn luxe-aandelen een belegging waard?

Beleggen in AI: hype of ticket voor de toekomst?

Gaat AI menselijke beleggingsadviseurs vervangen?

Van stadion tot beursvloer: zo belegt u in sport

Verdwaald in de ETF-jungle? Hier is uw kompas

Wat is een tracker en hoe kiest u de juiste?

Beleggen in nieuwkomers op de beurs: een zinvolle strategie?

Grafiek van de week: Industriële sector zwicht niet voor Trump!

Waarom blijven aandelen verder stijgen? Niemand die het weet

Wat te doen tijdens de volgende beurscrash?

België krijgt een wereldspeler in zorgvastgoed

Moeten we ons zorgen maken over de Amerikaanse schuldenberg?

Al eens gedacht aan beleggen in Latijns-Amerika?

Risico’s en kansen in de energiesector

Nieuwe voordelen voor wie een gezinswoning koopt

Na de goudrally: zilver aan zet?

Waarom de S&P 500 (g)een probleem heeft

Beleggen in toekomstige indexleden: kansen en valkuilen

Heeft Japan de meest onderschatte beurs ter wereld?

Wordt stagflatie het nieuwe modewoord?

Humanoïde robots: hype of gouden kans voor beleggers?

Amerikaanse aandelen niet langer nummer 1!

Weinig inspanningen, beter rendement? Zo werkt hangmatbeleggen

Komt er een recessie in de VS?

Cruisebedrijven maken vaart: ook op de beurs?

Rijdt Elon Musk het aandeel Tesla in de prak?

Amerikaans optimisme op de terugweg: moeten we naar de exit vluchten?

Hebben de Magnificent 7 hun magie verloren?

Europa's militaire wedergeboorte: een beleggingsgids

Beleven Europese bankaandelen een renaissance?

Dividend aristocrats: een goede investering als beginnend belegger?

Heeft de obesity trade een keerpunt ingezet?

Maandelijkse video 2024

Hoe beleggen in AI na de DeepSeek-bom?

Wat is beleggen en waarom is het iets voor u?

Beleggers hebben heel wat mooie kansen gemist in 2024

Starten met dividendbeleggen? Hierop moet u letten

Welke lening past bij uw renovatieproject?

Beleggen in één keer vs. gespreid over de tijd: wat levert meer op?

FIRE: hoe hot is deze financiële trend en hoe werkt het?

Welk type belegger bent u? Doe de test

Aandelen gekocht? Waarom u best meteen ook een stop loss instelt

Democraten of Republikeinen: welke partij is beter voor uw beleggingsportefeuille?

8 jaar Keyprivate: de balans

Actief beheerde ETF’s: het beste van twee werelden?

Kopen op een top = top!

6 redenen om te beleggen in voeding

Lees dit even voor u straks uw gegevens deelt

Fiscaal voordelig bijklussen: wat mag en wat niet (meer)?

Wie is wie bij Keytrade Bank? Wie hebt u aan de lijn?

Wie is wie: op bezoek bij IT

Samen vastgoed kopen? Overweeg dan een beding van aanwas

Beter een studentenkamer kopen dan huren?

House flipping: is het sop de kolen waard?

Beleggen in voetbalaandelen: valt er wat te scoren?

Is het tijd om opnieuw in Chinese aandelen te beleggen?

Europa is niet langer het zieke broertje!

Het verschil tussen kapitalisatie of distributie voor fondsen of trackers

Terug naar ultralage rente? Waarschijnlijk niet …

Zo herkent u beleggingsfraude

Coronablog by Geert Van Herck: Marktbeschouwingen

Zijn geldmarktfondsen een interessante belegging?

Is binnenkomen in de BEL20 wel zo prettig?

Records op de beurzen: wat te doen bij hoogtevrees?

Is het nog wel de Magnificent Seven? Of nu eerder 2 Unlimited?

Zelf beleggen of laten beleggen: moét u kiezen?

Hoe uw smartphone beschermen tegen hackers?

Maandelijkse video 2023

Kleine aandelen, grote kansen?

8 vragen en antwoorden over holdings

Nigeria: een nieuwe hotspot voor avontuurlijke beleggers?

Vrijstelling van roerende voorheffing op dividenden

Terugblik op 2023

Obligaties boven aandelen in 2024?

Haal straks uw extra toegangsmethode boven!

Shorten: wat is het en hoe werkt het?

10 basisregels voor succes op de beurs

Hoe beleggen in de energietransitie?

Goed positiespel is belangrijk!

Bij Keytrade Bank vindt u één van de weinige gratis kredietkaarten op de Belgische markt

Is India het nieuwe China?

Padel vindt in Keytrade Bank een nieuwe dubbelpartner

Keytrade Bank koos SOPIAD voor het integreren van de 'duurzaamheidsvoorkeuren' bij Keyprivate

Beleggers schuwen de risico’s niet! Of nog niet?

Zet u schrap voor het laatste kwartaal!

Beleggen in biodiversiteit: kan Wall Street de jungle redden?

Vergeet niet uw digitale nalatenschap te regelen

Sparen om te sparen? Of sparen voor een specifiek doel?

Hoe bereidt u zich financieel voor op een langer leven?

Hoe beleggen bij een recessie?

Hoe navigeren door een relatie met ongelijke inkomens?

Conflicten over geldzaken vermijden en aanpakken: een handleiding

Belegger, hou de emoties onder controle!

Geldzaken regelen in een nieuw samengesteld gezin: een stappenplan

Een bankrekening samen? Apart? Of samen én apart?

Maak een impact met uw Keyprivate

U kan uw kind niet onterven: feit of fabel?

Welke beleggingskansen liggen op de weg naar slimme mobiliteit?

Een vitaminekuur voor uw beleggingen

Verdient water een plek in uw portefeuille?

Wat is het verschil tussen een tracker en een fonds?

Obligaties boven in 2023?

“De tegenwind zou in de tweede helft van 2023 moeten afnemen”

“Op de beurs zal er nog meer kaf van het koren gescheiden worden”

2022: 840 000EUR aan bonus (en een hogere rente op uw spaarrekening)

Maandelijkse video 2022

Ook zin in een prachtige Keytrade Bank Nature Trail?

Museum of Circular Economy: what’s next?

Is het de zijlijn waar u nu wilt staan, beste belegger?

Wie is wie bij Keytrade Bank? De wereld van Data

Mag het wat minder kosten? Jazeker!

Zet een strakker monetair beleid een rem op de beurshausse?

Hoe schenken of nalaten aan een goed doel?

Zo dicht mogelijk bij alle werknemers! Who’s who: Human Resources

Amerikaanse beursrush en Reddit-beleggers verleiden ook Belgische traders

Bibberen op de beurs? Kijk naar het 200-daagsgemiddelde

Ook zin in een prachtige Keytrade Bank Nature Trail?

Hoe komt u de ESG-score van een bedrijf te weten?

Het ABC van ESG

Hoe kunt u een beleggingsportefeuille inflatiebestendig maken?

Geen extra kosten ...

078 170 170 CARD STOP heeft een nieuw nummer!

Dit weet de fiscus over uw geld

Beleggen in dividendaandelen: waarop letten?

10 manieren om te besparen met apps

Maandelijkse video 2021

5 tips om het hoofd koel te houden als het stormt op de beurs

Hoe kiest een belegger de juiste aandelen?

Mag het wat meer van wat minder zijn?

Welke beleggingsstijl en welke regio’s gedijen bij een nieuwe rentestijging?

Welke aandelen schitteren bij een nieuwe rentestijging?

Shorten: wat is het en hoe werkt het?

10 zaken die u op één dag kan doen om uw financiële gezondheid te verbeteren

Goedkoper op hotel mag altijd, toch?

Baby op komst? Zorg dat u er ook financieel klaar voor bent

Uw geld beschermen bij een echtscheiding: een handleiding

Het halo-effect: waarom we aandelen van Buffett, Bezos en Musk kopen

Waarom beleggen voor uw kind een goed idee is

Technologie behoedt belegger tegen waan van de dag

Uw kleinkinderen betrekken bij uw vermogensplanning: 8 vragen en antwoorden

Toenemende schulden: is dat een probleem?

Fondsen en trackers: kiest u voor kapitalisatie of distributie?

Kopen of huren? Zo gebruikt u de price-to-rent ratio

Kan ik beleggen zonder grote sommen?

CARD STOP heeft een nieuw nummer! Bel 078 170 170

De perfide beurs

Beurs versus bakstenen: 1-0

Ook een tweede baksteen in de maag?

Steek eens een megatrend in uw portefeuille

Wiskunde op de beurs

Belegt u met die tracker op een wereldindex wel echt wereldwijd?

7 beleggingsthema’s voor 2029 (waarop u nu al voorsprong kunt nemen)

Tien basisregels voor levenslang succes op de beurs

Deel gerust alles. Behalve uw betaalkaarten. 11 tips om u niet te laten pluimen

Dipje voor de wereldeconomie lijkt van voorbijgaande aard!

Coronablog Geert Van Herck: Paniek bereikt extreme niveaus … zoveelste episode

7 mythes over beleggen

Tips van een expert: zo steelt niemand uw wachtwoorden

Coronablog Geert Van Herck: S&P 500 geeft een positief trendsignaal!

Hoeveel pensioen krijgt u later?

Hoe omgaan met financiële stress?

Schenken vs erven: wat is fiscaal het meest interessant?

Een bod uitbrengen op vastgoed: waarop letten?

Uw betaalkaart opslaan in uw browser: yay of nay?

Geen extra kosten. Maar wel 700 000 euro voor u, de klanten van Keytrade Bank!

Zijn trackers de nieuwste zeepbel op de financiële markten?

Gaat u voor goud? Goud lijkt er opnieuw voor te gaan.

Bent u een tegendraadse belegger?