Investisseur, gardez le contrôle de vos émotions !

Geert Van Herck

Chief Strategist KEYPRIVATE

24 mars 2023

(actualisé le 22 mai 2023)

5 minutes à lire

Depuis quelques semaines, les bourses internationales sont en proie à un regain de nervosité. La chute de la Silicon Valley Bank a mis les marchés en émoi. Jour après jour, les médias financiers publient des articles pessimistes. Il devient d’autant plus important de garder la tête froide et de ne pas laisser la panique prendre le dessus.

Regain de pessimisme parmi les investisseurs

Bien entendu, les gros titres alarmistes ont semé la frayeur parmi les investisseurs, comme en atteste l’indice CNN Fear & Greed : l’aiguille est dans la zone « d’angoisse » et y restera probablement à court terme.

Mais les phases de panique ont toujours offert de bons points d’entrée aux investisseurs attentifs, à condition qu’ils parviennent à maîtriser leurs émotions. Pour notre part, nous considérons cette correction comme une pause temporaire dans une tendance haussière.

Graphique 1 : CNN Fear & Greed Index

Source : CNN

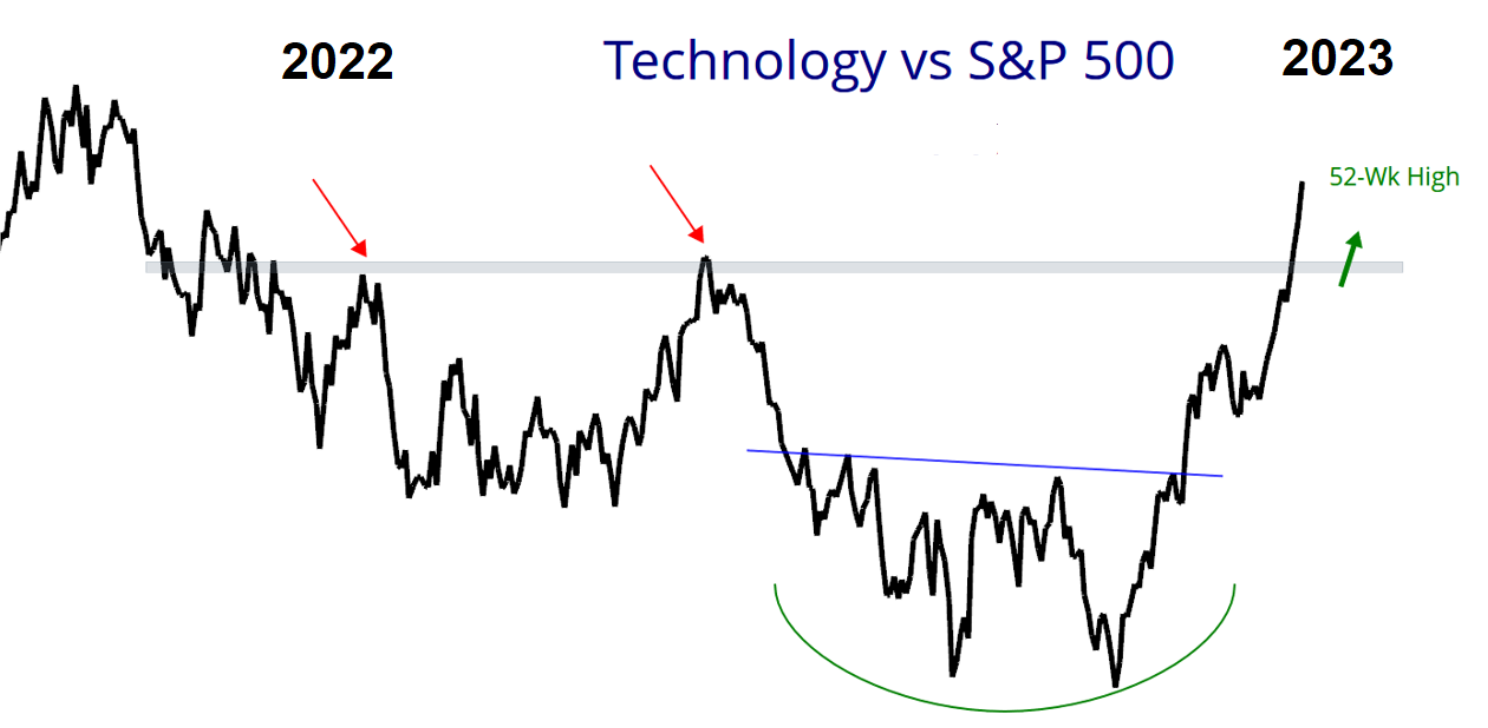

Résistance relative du secteur technologique américain

Le graphique 2 illustre que les actions technologiques américaines surperforment de loin le reste du marché (représenté par l’indice S&P 500) depuis plusieurs mois.

Dans une situation de crise, il est assez surprenant de constater que les investisseurs se tournent vers des valeurs technologiques un peu plus risquées, comme Netflix ou Meta (ex-Facebook). On s’attendrait plutôt à un tournant vers des secteurs défensifs, comme l’alimentation et les boissons ou l’industrie pharmaceutique. Ajoutons à cela la forte hausse du Bitcoin ces dernières semaines, et il semble y avoir suffisamment d’appétit pour le risque sur le marché. La correction actuelle nous semble dès lors dictée par une rotation sectorielle (des banques vers la technologie, entre autres) et non par une fuite générale des actions.

Graphique 2 : performances relatives du secteur technologique américain

Source : All Star Charts

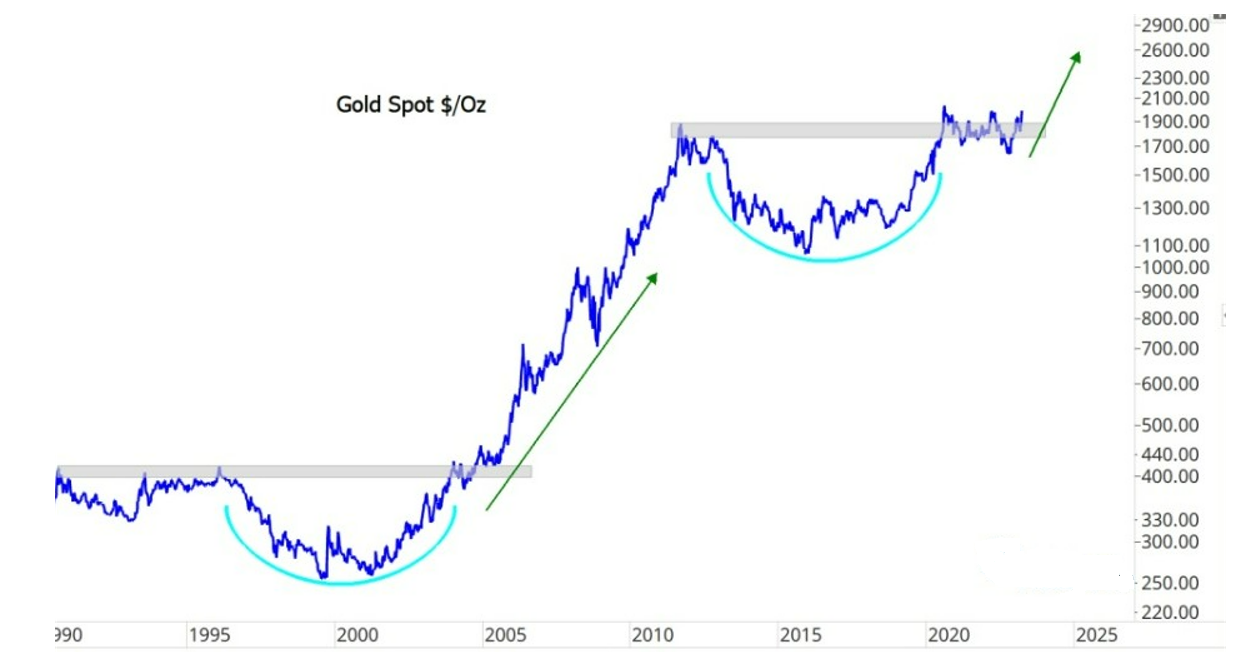

Quand les marchés paniquent, l’or y gagne. Le métal jaune reste une valeur refuge pour les investisseurs qui souhaitent réduire temporairement leur exposition aux actions. Notons qu’à plus long terme, la hausse du cours de l’or a déjà commencé en 2015 et semble maintenant atteindre de nouveaux records historiques. Néanmoins, ceux qui trouvent les bourses trop tumultueuses en ce moment y verront peut-être un placement utile.

Graphique 3 : évolution du cours de l’or

Source : Grindstone Intelligence

Irrésistible tendance haussière du S&P 500

Voici selon nous la conclusion la plus importante. Le graphique 4 montre que le S&P 500 (qui reste l’indice de référence pour les investisseurs internationaux) présente un schéma de planchers plus élevés depuis octobre 2022. Et dans notre analyse de l’évolution boursière, c’est une donnée clé : tant que ce schéma perdure, autrement dit, tant que cet indice ne retombe pas sous le « higher low » de décembre 2022 et mars 2023, il n’y a aucune raison de paniquer et de vendre. Dans les circonstances actuelles, nous gardons en tout cas la tête froide et n’intervenons pas de manière irréfléchie dans les portefeuilles Keyprivate.

Graphique 4 : évolution du S&P 500

Source : All Star Charts

La chute de la Silicon Valley Bank a suscité un regain de panique et de nervosité parmi les investisseurs en actions. Pour passer ce cap tumultueux, il est conseillé de prendre du recul et de tenir compte de la tendance sous-jacente des principaux indices boursiers.

En conclusion, cette tendance se compose toujours d’une série de planchers plus élevés. Tant que ce schéma persiste, la meilleure chose à faire est d’accepter la correction comme faisant partie du jeu. Et pour les investisseurs qui veulent malgré tout faire une pause ? L’or peut être une solution.

D'autres articles qui pourraient vous intéresser

Vidéo mensuelle 2026

La panique pourrait une fois de plus être de mauvais conseil

Le glossaire des investisseurs débutants

Investir sans risque ? Impossible, mais…

Qu’est-ce que le rendement et comment le comprendre en tant qu’investisseur ?

Le rallye de la Saint-Valentin : romantisme et métaux précieux

Cupidon en bourse : la Saint-Valentin peut-elle rimer avec gains ?

L’héritage de l’Oracle d’Omaha : dix leçons gravées dans le marbre

Vidéo mensuelle 2025

Sommes-nous dans une bulle d’IA ?

Les actions du luxe valent-elles l’investissement ?

Investir dans l’IA : effet de mode ou ticket pour l’avenir ?

L’IA remplacera-t-elle les conseillers en placements humains ?

Du stade à la bourse : comment investir dans le sport

Déroutante, la jungle des ETF ? Voici votre boussole

Qu’est-ce qu’un tracker et comment choisir le bon ?

Investir dans les nouvelles introductions en bourse : une stratégie fructueuse ?

Graphique de la semaine : Le secteur industriel ne cédera pas à Trump !

Pourquoi les actions continuent-elles à grimper ? Personne ne le sait

Que faire lors du prochain krach boursier ?

La Belgique devient un acteur mondial de l’immobilier de santé

Faut-il s’inquiéter de la montagne de dette publique des États-Unis ?

Pourquoi les investisseurs se tournent à nouveau vers l’Amérique latine

Un secteur de l'énergie à risque

Nouveaux avantages pour l’acquéreur d’une habitation familiale

Après la flambée de l’or, l’heure de l’argent a-t-elle sonné ?

Le S&P 500 est-il ou non problématique ?

Investir dans les futurs membres de l’indice : opportunités et pièges

La bourse japonaise est-elle la plus sous-estimée au monde ?

La stagflation est-elle en passe de devenir le nouveau mot à la mode ?

Robots humanoïdes : hype ou occasion en or pour les investisseurs ?

Les actions américaines perdent la place de numéro 1 !

Moins d’efforts pour un meilleur rendement ? L’investissement en hamac : mode d’emploi

Faut-il craindre une récession aux États-Unis ?

Les compagnies de croisière ont le vent en poupe : est-ce également le cas en bourse ?

Elon Musk va-t-il envoyer l’action Tesla à la casse ?

Recul de l’optimisme américain : faut-il fuir vers la sortie ?

Les Magnificent 7, plus aussi magnifiques

Investir dans la défense : un coup dans le mille ?

Pourquoi les actions bancaires européennes font-elles leur grand retour ?

Aristocrates du dividende : un bon investissement si vous débutez ?

L’obesity trade a-t-il atteint un tournant ?

Vidéo mensuelle 2024

Comment investir dans l’IA après la bombe DeepSeek ?

Investir : de quoi s’agit-il et pourquoi vous y intéresser ?

Les investisseurs ont manqué de nombreuses opportunités en 2024

Que devez-vous savoir avant de commencer à investir dans des dividendes ?

Quel prêt convient à votre projet de rénovation ?

Investir en une fois vs échelonnement dans le temps : qu’est-ce qui rapporte le plus ?

FIRE : faut-il s’enflammer pour cette tendance financière ?

Quel type d’investisseur êtes-vous ? Faites le test

Vous avez acheté des actions ? Pourquoi il est recommandé de mettre immédiatement un stop loss

Démocrates ou républicains : quel est le meilleur parti pour vos investissements ?

8 ans de Keyprivate : le bilan

ETF à gestion active : le meilleur des deux mondes ?

Investir à un sommet, une bonne idée ?

6 raisons d’investir dans l’alimentation

Lisez vite ceci avant de partager vos donnés

Revenus d’appoint fiscalement avantageux : qu’est-ce qui est autorisé et qu’est-ce qui ne l’est pas (ou plus) ?

Qui est qui chez Keytrade Bank ? Qui vous répond quand vous nous appelez ?

Qui est Qui? Le monde de l’IT

Acheter ensemble un bien immobilier? Envisagez d'insérer une clause d’accroissement

Vaut-il mieux acheter ou louer une chambre d’étudiant?

House flipping : le jeu en vaut-il la chandelle ?

Investir dans les actions d’un club de foot : le bon but ?

Le moment est-il venu de réinvestir dans des actions chinoises ?

L’Europe n’est plus le vilain petit canard !

La différence entre capitalisation et distribution pour les fonds ou trackers

Retour à des taux d’intérêt ultra-bas ? Probablement pas...

Comment reconnaître la fraude à l’investissement

Coronablog Geert Van Herck: Observations du marché

Est-il intéressant d’investir dans les fonds monétaires ?

Est-ce une si bonne chose d’entrer dans le BEL20 ?

Records boursiers : que faire en cas de vertige ?

Les Magnificent Seven ou les 2 Unlimited ?

Investir soi-même ou déléguer : faut-il faire un choix ?

Comment protéger votre smartphone contre les hackers ?

Vidéo mensuelle 2023

Petites actions, grandes opportunités ?

8 questions et réponses sur les holdings

Nigeria : un nouveau filon pour les investisseurs audacieux ?

Exonération du précompte mobilier sur les dividendes

Rétrospective de l'année 2023

Plus d'obligations que d'actions en 2024 ?

Avez-vous une Softkey de secours ?

La vente à découvert : de quoi s’agit-il et comment cela fonctionne ?

10 règles de base pour réussir en bourse

Comment investir dans la transition énergétique ?

Un bon placement, c’est important !

Keytrade Bank vous offre l’une des rares cartes de crédit gratuites sur le marché belge

L’Inde est-elle la nouvelle Chine ?

Le padel trouve un nouveau partenaire en double avec Keytrade Bank

Keytrade Bank a choisi SOPIAD pour intégrer un « module de préférences en matière de durabilité » dans Keyprivate

Les investisseurs ne craignent pas les risques ! Ou pas encore ?

Préparez-vous pour le dernier trimestre !

Investir dans la biodiversité : Wall Street peut-elle sauver la jungle ?

N’oubliez pas de planifier votre succession numérique

Épargner pour épargner ? Ou épargner dans un but précis ?

Comment vous préparez-vous financièrement à vivre plus longtemps ?

Que faire des mes investissements en cas de récession ?

Comment évoluer dans une relation lorsque les partenaires perçoivent des revenus inégaux?

Gérer l’argent sans conflits : petit guide des couples heureux

Régler les questions d’argent dans une famille recomposée : un plan par étapes

Ouvrir un compte bancaire ensemble ? Séparément ? Ou les deux ?

Faites un geste avec votre Keyprivate

Vous ne pouvez pas déshériter votre enfant : fait ou fiction ?

Quelles sont les opportunités d’investissement à saisir dans le domaine de la mobilité intelligente ?

Une cure de vitamines pour vos investissements

L’eau mérite-t-elle une place dans votre portefeuille ?

Quelle est la différence entre un tracker et un fonds ?

Les obligations auront-elles le vent en poupe en 2023 ?

« Les vents contraires devraient s’affaiblir au second semestre 2023 »

« En bourse, on va encore plus séparer le bon grain de l’ivraie »

2022 : 840 000€ de bonus (et une hausse des intérêts pour votre compte d'épargne)

Vidéo mensuelle 2022

Envie d’un superbe Keytrade Bank Nature Trail?

Museum of Circular Economy : what’s next?

Une récession... et pourtant les bourses remontent ?!

Investisseur, voulez-vous vraiment rester sur le banc de touche ?

Qui est qui chez Keytrade Bank? Le monde de la Data

Réduire les coûts ? C’est possible !

La hausse boursière serait-elle freinée par un resserrement de la politique monétaire?

Comment donner ou léguer à une œuvre caritative?

Les ressources humaines, au plus près de ses employés

La ruée sur la bourse américaine et les investisseurs de Reddit séduisent aussi les traders belges

Les marchés boursiers vous donnent des sueurs froides ? Examinez la moyenne à 200 jours

Envie d’un superbe Keytrade Bank Nature Trail ?

Comment connaître le score ESG d’une entreprise?

L’abécédaire de l’ESG

Comment rendre un portefeuille d’investissement résistant à l’inflation ?

Pas de frais supplémentaires ...

Nouveau numéro pour Card Stop ! 078 170 170

Ce que le fisc sait de votre argent

Investir dans des actions à dividendes : à quoi faut-il faire attention ?

10 apps pour faire des économies

Vidéo mensuelle 2021

5 conseils pour garder la tête froide en cas de tempête boursière

Comment choisir les bonnes actions ?

Faire un peu plus avec un peu moins, c’est possible ?

Quel style d’investissement et quelles régions afficheront les meilleurs résultats en cas de nouvelle hausse des taux?

En cas de nouvelle hausse des taux, quelles actions sortiront du lot?

Qu’est-ce qu’un short ou un short selling?

Dix choses à faire en une journée pour améliorer votre santé financière

Profitez de votre séjour et payez moins cher

Un bébé arrive ? Préparez-vous aussi financièrement à sa venue

Protéger vos biens en cas de divorce : guide de survie

L'effet de notoriété : pourquoi achetons-nous des actions Buffett, Bezos et Musk ?

Pourquoi investir pour votre enfant est une bonne idée

La technologie préserve les investisseurs contre l'utopie

Comment inclure vos petits-enfants dans votre héritage: 8 questions et réponses

Augmentation des dettes : est-ce un problème ?

Fonds et trackers: capitalisation ou distribution?

Acheter ou louer? Pour le savoir, utilisez le price-to-rent ratio

Puis-je investir sans devoir engager de grosses sommes ?

Nouveau numéro pour Card Stop! 078 170 170

La bourse perfide

Bourse vs Brique : 1-0

Vous aussi, vous avez une deuxième brique dans le ventre ?

Ajoutez une mégatendance à votre portefeuille

Les maths et la bourse

Avec ce tracker suivant un indice mondial, investissez-vous vraiment à l'échelle mondiale ?

7 thèmes d’investissement pour 2029 (à anticiper)

Dix règles de base pour connaître le succès à vie en bourse

Attention à votre carte ! 11 trucs pour éviter la fraude

Une mauvaise passe pour l’économie mondiale qui semble temporaire!

Coronablog de Geert Van Herck: La panique atteint des sommets… énième épisode

7 mythes sur l’investissement

Conseils d'un expert : éviter le vol de vos mots de passe

Coronablog Geert Van Herck: Le S&P 500 donne un signal positif

Combien toucherez-vous à votre pension ?

Comment gérer le stress financier ?

Donation ou succession : qu’est-ce qui est le plus intéressant sur le plan fiscal ?

Faire une offre immobilière ? Pourquoi vaut-il mieux y réfléchir à deux fois

Enregistrer votre carte bancaire sur votre navigateur: oui ou non?

Pas de frais supplémentaires. Mais bien 700 000 euros pour les clients de Keytrade Bank

Les trackers sont-ils la nouvelle bulle sur les marchés financiers?

Vous optez pour l’or? L’or semble à nouveau en vogue.

Êtes-vous un investisseur à contre-courant?