Wordt de MSCI Emerging Markets-index “the next big thing”?

Geert Van Herck

Chief Strategist KEYPRIVATE

24 augustus 2020

(bijgewerkt op 24 januari 2022)

4 minuten te lezen

Beleggers met een overgewicht aan Amerikaanse aandelen in de portefeuille zullen zich de afgelopen jaren niet hebben beklaagd. De Amerikaanse beurs bleek de absolute uitblinker. Ze deed het pakken beter dan de Europese beurzen of die van de groeilanden zoals China en India. Dat had ze vooral te danken aan de technologiesector!

Blijft dit feestje verdergaan? Of staat er aflossing van de wacht voor de deur? Een korte analyse van Geert Van Herck, Chief Strategist KEYPRIVATE.

“De Amerikaanse aandelenmarkt klopte de afgelopen jaren met gemak de beurzen van Europa en die van groeilanden als China, India, Zuid-Afrika, Zuid-Korea en Rusland. Deze sterke prestatie heeft de VS te danken aan technologische bedrijven zoals Apple, Amazon, Microsoft, Facebook, Google en Netflix. Meer en meer rijst de vraag bij heel wat beursanalisten of de VS dit de komende vijf tot tien jaar kan verderzetten.

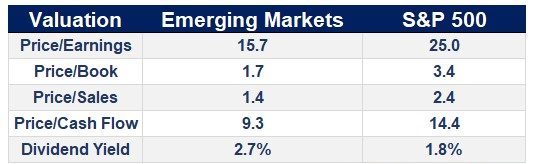

De keerzijde van de medaille is namelijk dat de Amerikaanse beurs door haar succes op tal van bekende waarderingsratio’s duur is geworden. Tabel 1 geeft vijf vaak gebruikte waarderingsratio’s voor de S&P 500 in vergelijking met die van de MSCI Emerging Markets . In die groeilanden zien meer en meer beursanalisten potentieel. Ze zijn door hun matige prestaties van de afgelopen jaren goedkoop te noemen. Maar waardering is en blijft een belangrijk criterium voor te verwachten returns. Hoe goedkoper, hoe hoger de te verwachten returns voor beleggingen in verschillende economische regio’s. Daarentegen hoe duurder, hoe lager.

Tabel 1 : waardering S&P 500 vs MSCI EM

Bron : Vanguard

Noot:

- Price/Earnings = koers/winst

- Price/Book = koers/boekwaarde

- Price/Sales = koers/omzet

- Price/Cash Flow = Koers/Cashflow

- Dividend Yield = dividendrendement

Het waarderingsoverzicht uit tabel 1 wijst erop dat de groeilanden wel eens aantrekkelijk zouden kunnen zijn voor beleggers. Des te opvallender is dat de MSCI Emerging Markets goedkoop gewaardeerd wordt, terwijl in de index toch een aantal grote namen uit de technologiesector een groot gewicht hebben. Net zoals in de VS is de technologiesector de grootste in de index (zie tabel 2) maar hier kan men het wel een pak goedkoper aankopen. Bij de 10 grootste namen uit de index prijken bekende namen zoals Alibaba en Samsung. Deze bedrijven hebben de rol overgenomen van bijvoorbeeld het Braziliaanse oliebedrijf Petrobras of andere grote grondstoffenbedrijven die jarenlang het reilen en zeilen van de groeilanden bepaalden."

Tabel 2 : sectorgewichten S&P 500 (SPY) vs MSCI EM (EEM)

Bron : iShares & Vanguard

Hoe luidt onze conclusie?

"De glansprestatie van de Amerikaanse beurs heeft ze wel duur gemaakt. Wat onder de radar is gebleven, is het feit dat technologieliefhebbers vandaag goedkoop in deze sector kunnen stappen via de beurzen van de groeilanden. Met een tracker gaat dat makkelijk. Bij ons discretionair vermogensbeheer KEYPRIVATE hebben we in de meer dynamische profielen al een eerste positie genomen."

Andere artikels die u mogelijk interesseren

ChatGPT als financieel adviseur: betrouwbaar of niet?

De Valentijnsrally: als romantiek en edelmetalen elkaar ontmoeten

Cupido op de beurs: kunt u wat verdienen aan Valentijn?

Beleggen in de 1.000 dollar club

Spanje, het nieuwe economische wonderkind van Europa?

Zeg maar vaarwel tegen obligaties?

Wie wordt belast en wie niet? Alles over de nieuwe meerwaardebelasting

Gaat AI menselijke beleggingsadviseurs vervangen?

Kopen of huren na uw vijftigste: welke optie past bij uw toekomst?

Een woning kopen om te verhuren: een slimme investering?

Hoeveel kunt u lenen voor een woning?

Lenen voor een tweede woning: wat zijn uw opties?

Vastgoedaandelen: klaar voor een comeback?

10 tips voor de beginnende vastgoedinvesteerder

Investeren in de woning van uw partner? Maak deze fouten niet!

Beleggen in toekomstige indexleden: kansen en valkuilen

Al eens van de Zweig Breadth Thrust gehoord?

Humanoïde robots: hype of gouden kans voor beleggers?

Defensieve aandelen als stootkussen?

Aandelen kopen voor beginners in 5 stappen

Beleggen met weinig geld? Wees gerust ambitieus!

Wat is beleggen en waarom is het iets voor u?

Starten met dividendbeleggen? Hierop moet u letten

40 jaar pensioensparen: wat koopt u ermee (letterlijk)?

Van FOMO naar ZERO-bankrekening? 5x pensioensparen to the rescue

Werken aan uw pensioen kan u beter vroeg dan laat doen

Opbrengst pensioensparen: deze keuzes lonen maximaal

Verenigde Staten versus de rest: 1-0

Wanneer starten met beleggen? 7 mogelijke sleutelmomenten in uw leven

Welk type belegger bent u? Doe de test

Aandelen gekocht? Waarom u best meteen ook een stop loss instelt

Financieel onafhankelijk worden: bestaan er shortcuts?

Wereldwijde importtarievenoorlog maakt Europese slachtoffers!

Al eens aan beleggen in de sector van huisdieren gedacht?

Staat de langetermijnrente opnieuw voor een opwaartse trend van 40 jaar?

8 jaar Keyprivate: de balans

Magnificent 7 versus 2000s Tech Bubble

5 fouten die beleggers maken tijdens volatiele markten

Staatsbon, spaarrekening of termijnrekening: wat kiest u?

House flipping: is het sop de kolen waard?

Beleggen in dividendaandelen: waarop letten?

Waarom een hoog dividendrendement een vergiftigd geschenk kan zijn

3 manieren om te beleggen als u weinig tijd heeft

Hoe kiest u een beleggingsfonds voor uw kind?

Robotica: van sciencefiction naar science

Coronablog by Geert Van Herck: Marktbeschouwingen

Is dit hét moment om in obligaties te beleggen?

Al eens aan beleggen gedacht voor uw kinderen?

Hoe beleggen in ruimtevaart?

Zelf beleggen of laten beleggen: moét u kiezen?

Moet u belasting op spaargeld en beleggingen betalen?

5 mythes over duurzaam beleggen

6 redenen waarom het ook nog in 2024 loont om zonnepanelen te installeren

Hoe beïnvloeden verkiezingen de beurs?

Gouden tijden? Waarom (niet) beleggen in goud

Beleggen in groeilanden: zijn beleggingsfondsen een slimmere koop dan trackers?

Wees alert, want er loert gevaar

Hoe beleggen in de energietransitie?

Is India het nieuwe China?

Welke sectoren overwegen na de laatste renteverhoging?

Keytrade Bank koos SOPIAD voor het integreren van de 'duurzaamheidsvoorkeuren' bij Keyprivate

8 tijdloze regels voor beleggers

Sparen om te sparen? Of sparen voor een specifiek doel?

Hoe bereidt u zich financieel voor op een langer leven?

Hoe natuurrampen de economie en markten beïnvloeden

Hoeveel diversificatie is voldoende voor uw portefeuille?

Van KIID naar KID: nieuwe regels, betere beleggingsbeslissingen

Een vitaminekuur voor uw beleggingen

Verdient water een plek in uw portefeuille?

Obligaties boven in 2023?

Is het de zijlijn waar u nu wilt staan, beste belegger?

Zet een strakker monetair beleid een rem op de beurshausse?

Bibberen op de beurs? Kijk naar het 200-daagsgemiddelde

Corona of niet: waarom groen beleggen even relevant blijft

Impact investing: duurzaam beleggen met ’n extraatje

Duurzaam beleggen: wat, waarom en hoe?

Hoe kunt u een beleggingsportefeuille inflatiebestendig maken?

078 170 170 CARD STOP heeft een nieuw nummer!

5 tips om het hoofd koel te houden als het stormt op de beurs

Hoe kiest een belegger de juiste aandelen?

Shorten: wat is het en hoe werkt het?

10 zaken die u op één dag kan doen om uw financiële gezondheid te verbeteren

Uw geld beschermen bij een echtscheiding: een handleiding

Timing is everything: hoe het juiste instapmoment kiezen?

Waarom (niet) beleggen in microcaps?

Toenemende schulden: is dat een probleem?

Fondsen en trackers: kiest u voor kapitalisatie of distributie?

Kan ik beleggen zonder grote sommen?

Mijn beleggingen in balans brengen: hoe doe ik dat?

CARD STOP heeft een nieuw nummer! Bel 078 170 170

Over nalatenschap praten: een handleiding

Steek eens een megatrend in uw portefeuille

De luie marathonbelegger

Aandelenbeleggers kijken verder dan de sombere economische cijfers

Naar een nieuwe eindejaarsrally op de beurzen?

Coronablog Geert Van Herck: S&P 500 geeft een positief trendsignaal!

Hoeveel pensioen krijgt u later?

Hoe omgaan met financiële stress?

Nog geen einde aan de Amerikaanse hegemonie!

Gaat u voor goud? Goud lijkt er opnieuw voor te gaan.

Bent u een tegendraadse belegger?