Veranderen de centrale banken van gedachten?

Keytrade Bank

keytradebank.be

20 december 2022

(bijgewerkt op 21 maart 2024)

6 minuten te lezen

In 2022 tapten de Westerse centrale bankiers uit een ander vaatje dan dat van de voorbije jaren. Sterk stijgende inflatiecijfers verwezen het nulrentebeleid naar de prullenmanden we zagen een streng monetair beleid. Zowel in de Verenigde Staten als in de eurozone ging de kortetermijnrente flink de hoogte in.

De meest recente macro-economische cijfers laten ons alvast vermoeden dat de kansen op een milder monetair beleid in 2023 zullen toenemen!

2022 zal ingaan als het jaar van de normalisering. Een nieuw tijdperk brak aan voor het monetaire beleid in het algemeen en in de VSA en de eurozone in het bijzonder. Nadat de Amerikaanse en Europese centrale bank jarenlang de economische groei ondersteunden door enerzijds de kortetermijnrente op 0% te houden en anderzijds langlopende obligaties in te kopen om de langetermijnrente niet te laten stijgen, zagen we in 2022 het begin van de omgekeerde beweging. Omdat de inflatie in het Westen het niveau van 10% en meer bereikte, trokken de centrale bankiers de kortetermijnrente sterk op om de economische groei af te remmen. Het doel is een meer beheersbare inflatie in 2023.

Waar heel wat economen nog uitgaan van verdere renteverhogingen, zien wij dat anders. Wij vermoeden dat het einde van de monetaire verstrakkingscyclus aan het opdoemen is. Die verwachting stoelen we op recente rapporten over het internationale producentenvertrouwen. In die maandelijkse rapporten geven bedrijfsleiders wereldwijd inzichten in de evolutie van hun aan- en verkoopprijzen. Het spreekt voor zich dat deze prijszettingspolitiek nauw samenloopt met de Westerse inflatiecijfers. Wanneer producenten meer moeten betalen voor hun grondstoffen (hun belangrijkste inputkost), zullen ze die meerkost trachten door te rekenen aan hun klanten. Zo komt een cyclus van hogere prijzen (=inflatie) tot stand.

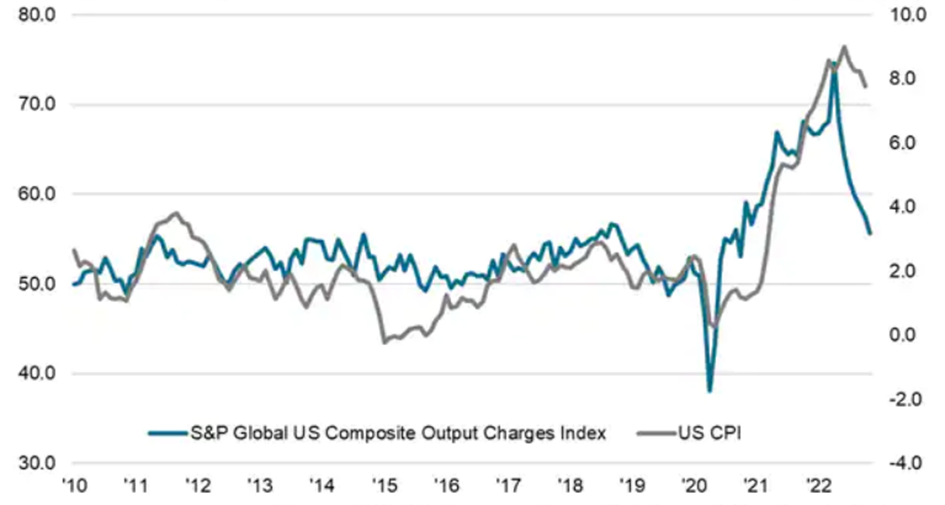

In grafiek 1 zien we echter dat de cyclus van stijgende prijzen gestopt is. Door de daling van de grondstoffenprijzen in de afgelopen maanden moeten Amerikaanse bedrijven niet langer deze hogere grondstoffenfactuur doorrekenen aan hun klanten. Hierdoor zijn de verkoopprijzen (de blauwe lijn) sterk gedaald. Door de hoge correlatie met het officiële inflatiecijfer (de grijze lijn) verwachten we ons aan lagere inflatiecijfers in de komende maanden. Hierdoor zal de druk op de Amerikaanse centrale bank afnemen om de kortetermijnrente nog verder op te trekken!

Grafiek 1 : evolutie van de Amerikaanse verkoopprijzen en de inflatie

Bron : S&P Global, JPMorgan

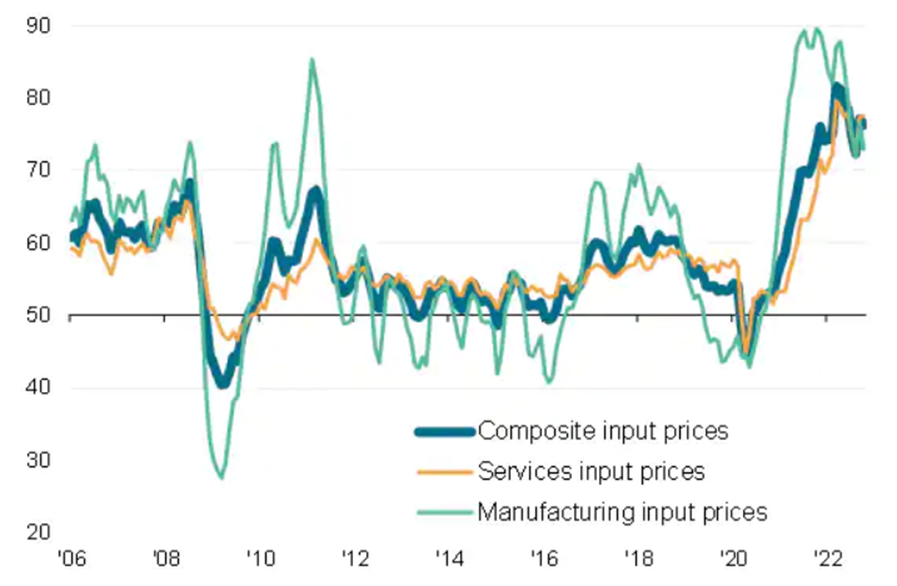

Hetzelfde fenomeen speelt zich af in de eurozone. In grafiek 2 zien we de evolutie van de aankoopprijzen (input prices) voor de bedrijven in de eurozone (industrie = grijze lijn, dienstensector = oranje lijn en de beide sectoren samen is de dikke blauwe lijn). De belangrijkse aankoop die de bedrijven doen, zijn de aankopen van grondstoffen als energie, staal, chemische producten, enz. De grondstoffenprijzen zijn sinds de zomer aan een neerwaartse correctie begonnen waardoor de grondstoffenfactuur naar beneden gaat. Hierdoor moeten ook de eurozonebedrijven (net zoals hun Amerikaanse collega’s) de verkoopprijzen niet langer optrekken. Daardoor is er een afkoelend effect op de Europese inflatiecijfers. De Europese centrale bank kan dan ook de voet van het monetaire verstrakkingspedaal halen!

Grafiek 2 : evolutie van de inputprijzen in de eurozone

Bron : S&P Global, JPMorgan

Conclusie

Door de correctie op de internationale grondstoffenmarkten zijn Amerikaanse en Europese bedrijven niet langer genoodzaakt om hun verkoopprijzen fors op te trekken om op die manier hun hogere kosten te recupereren.

Integendeel, een omgekeerde beweging lijkt op gang te zijn gekomen. Westerse bedrijven verhogen niet langer hun verkoopprijzen waardoor de inflatiedruk afneemt. Beleggers gaan er alvast vanuit dat de monetaire verstrakkingspolitiek op zijn laatste benen loopt. Het vertrouwen keert terug en dit verklaart mede de stijgende aandelenmarkten van de afgelopen maanden.

Wij verwachten alvast een goede start van het nieuwe beursjaar 2023.