Sell in May? Is dat wel een goed idee?

Geert Van Herck

Chief Strategist KEYPRIVATE

14 mei 2023

(bijgewerkt op 22 mei 2023)

4 minuten te lezen

Sell in May and go away …luidt het bekendste gezegde in beursland. Maar werkt deze strategie wel? Moeten beleggers de komende maanden aan de kant gaan staan? Of blijven ze toch beter op de beurs?

Mei is gestart met allerhande waarschuwingen vanuit financiële media voor een eventuele recessie, met een banksector in de VS die op zijn grondvesten staat te daveren en met de Europese angst voor een terugkerende inflatie. Dus ja, waarom zou u dan geen eieren voor uw geld kiezen en toch verkopen? Enkele statistieken van de S&P 500 vertellen ons waarom die vlucht niet zo’n goed idee zou kunnen zijn.

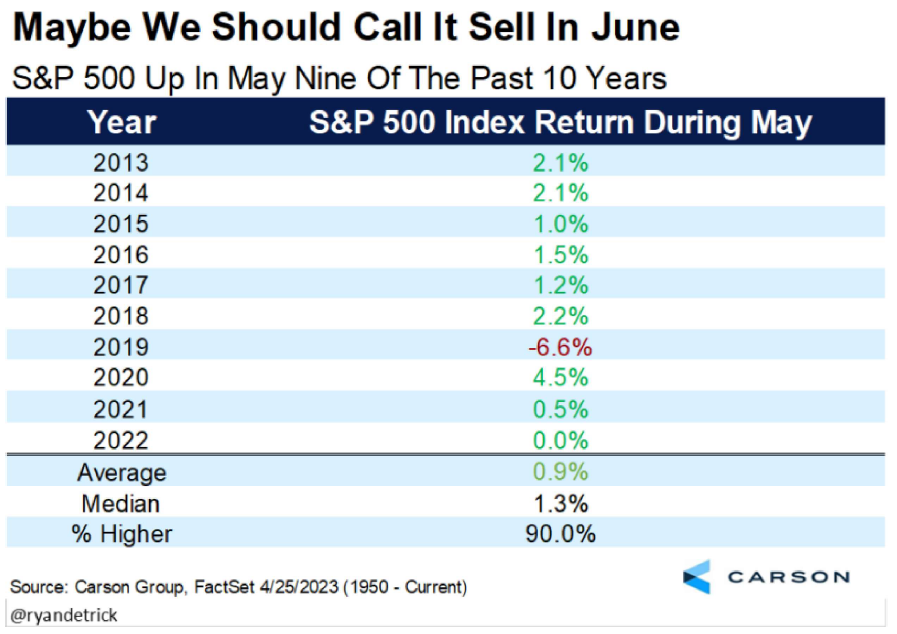

Tabel 1 laat namelijk zien dat de rendementen van de maand mei positief (of nul) waren in negen van de tien laatste jaren. Alleen in 2019 was er een negatief rendement. Gemiddeld zou u 0,9 winst hebben gemaakt bij de S&P 500. Dat is toch niet echt een aanleiding om te verkopen, als u het ons vraagt.

Tabel 1: verkopen in juni?

Bron : Carson Research

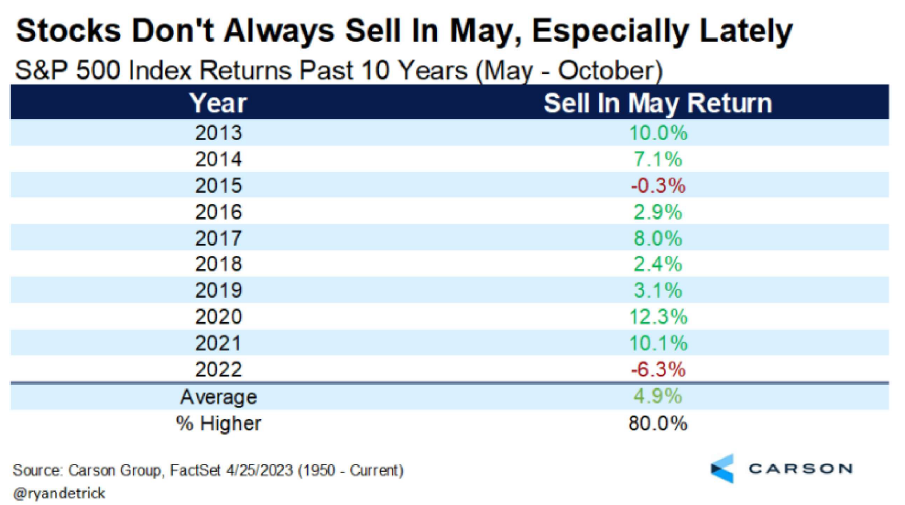

Tabel 2 is een beetje uitgebreider. Die geeft ons zicht op de rendementen van mei tot oktober van de laatste 10 jaar. In die periode realiseerden aandelenbeleggers een positief rendement van 4,9%. In 2015 en 2022 zagen we dan weer wel een verlies, maar met acht van de tien keer een positief rendement tussen mei en oktober, lijkt het devies van ‘Sell in May’ toch op losse schroeven te staan.

Tabel 2 : returns mei – oktober van de afgelopen 10 jaar

Bron : Carson Research

Een grond van waarheid?

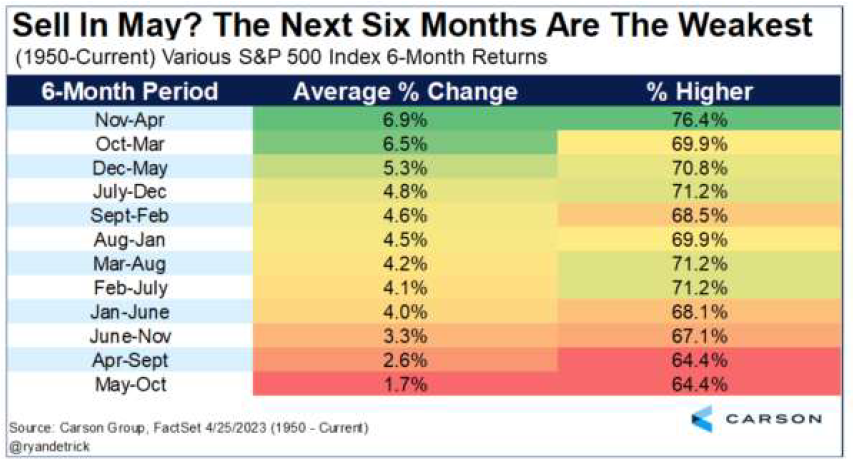

Tabel 3 laat ons effectief zien dat de periode tussen mei en oktober sinds de jaren ’50 wel veruit de minst rendabele is. Waarschijnlijk ligt daar dan ook de oorsprong van die ‘beurswijsheid’. U ziet in de tabel dat de wintermaanden merkelijk beter presteren dan de zomermaanden. Met een gemiddeld rendement van 6,5% tot 7% en een kans op ‘winst’ in 70% van de gemeten jaartallen bleek beleggen tijdens de winter in de S&P500 sinds 1950 meer dan een prima idee.

Maar wat dan met de zomer? Was die dan helemaal niet interessant om te beleggen?

Het antwoord daarop is ook vrij duidelijk. Jawel, maar iets minder interessant. De periode van mei tot oktober gaf namelijk een rendement van gemiddeld 1,7%. Dat blijft toch positief. Van alle gemeten jaartallen viel er in meer dan 60 % een winst op te tekenen.

Met andere woorden, zomaar alles ineens verkopen kan wel degelijk een impact hebben op uw langetermijnrendement. In plaats van te verkopen zouden beleggers in deze zomerperiode kunnen inzetten op minder risicovolle aandelen uit defensievere sectoren zoals nutsbedrijven of voedingsbedrijven.

Tabel 3 : seizoensreturns S&P 500

Bron : Carson Research

“Sell in May and go away” is, zoals u kon zien, als ‘beurswijsheid’ allesbehalve waterdicht. Sinds de jaren ’50 zou een slaafse adept van dit devies neen gezegd hebben tegen een gemiddeld rendement van 1,7%. Onnodig als u het ons vraagt.